Misión imposible no es solo el título de una famosa saga de ficción sino también la realidad de muchos autónomos cuando tratan de llegar a fin de mes; un objetivo, que de forma genérica, resulta más fácilmente alcanzable para un asalariado. Y aunque dicen que las comparaciones son odiosas, este artículo trata precisamente de averiguar qué liquidez le queda al autónomo obteniendo los mismos ingresos brutos que el asalariado establecidos en 1.594 euros, según el INE, el salario medio actual.

Consideraciones previas para obtener liquidez

Antes de realizar el cálculo debemos tener en cuenta todos los factores que van influir en el resultado:

Ingresos brutos: punto de partida

Se trata de la suma total de los ingresos, sin estar afectados o disminuidos por los gastos que a posteriori se deducirán. En el ejemplo del que partimos, los ingresos brutos ascienden, en ambos casos, a 1.594 euros.

Una vez realizada la depuración de los ingresos, obtendremos los ingresos netos y finalmente la renta líquida.

Beneficio Neto: diferencia entre ingresos y gastos

Salario, en el caso del trabajador por cuenta ajena, y facturación en el del autónomo no son sinónimos de beneficio neto. Tanto en un caso como en otro el beneficio neto es la diferencia entre los ingresos y gastos totales.

El autónomo, por su propia naturaleza, habitualmente tendrá más gastos que un trabajador asalariado, aunque esto es interpretable. De hecho, como luego veremos, el único gasto que imputaremos sobre el salario del trabajador por cuenta ajena es la cuota de la Seguridad Social.

Los gastos del autónomo pueden ser numerosos. Como gasto fijo apuntaremos la cotización en el RETA a los que se pueden sumar otros como el alquiler de un local comercial, o las facturas a proveedores.

Es imprescindible hacer hincapié en que los impuestos que vamos a tener en consideración no son gasto; no ocurre lo mismo con la cuota de la Seguridad Social que sí la hemos tenido en cuenta como gasto para realizar la actividad. En el caso del trabajador por cuenta ajena se computa la cuota en las deducciones en nómina.

No obstante, una cosa son los gastos a deducir de los ingresos brutos y otra, muy distinta, los desembolsos necesarios para el desarrollo de la actividad; son precisamente estos desembolsos los que marcan la diferencia entre beneficio neto y liquidez.

Liquidez

A diferencia del beneficio neto, la liquidez es lo que queda tras restarle a los ingresos brutos los pagos que deben efectuarse (impuestos, pagos a proveedores, pago de un préstamos, pago de nóminas...)

Este artículo versa precisamente sobre una de las mayores preocupaciones del autónomo: la liquidez, o lo que es lo mismo, el efectivo que queda al final de mes.

¿Cómo influyen los impuestos en la liquidez del autónomo?

En términos de andar por casa, los impuestos a los que hace frente el autónomo afectan a la renta líquida. Incidimos en el hecho de que no tienen consideración de gasto pero forman parte de la contabilidad diaria del autónomo.

Impuesto sobre la Renta de las personas Físicas (IRPF)

En este punto hay que saber diferenciar entre los pagos a cuenta que realiza cada trimestre el autónomo en epígrafe empresarial, cuyo gravamen es fijo (un 20% del beneficio) y el 15% de tipo general en la facturas del autónomo en epígrafe profesional. En la Renta Anual se pone de manifiesto el carácter progresivo en la tributación de este impuesto. Tanto autónomos como asalariados regularizan su situación tributaria en la Renta.

Por tanto, los pagos a cuenta y las retenciones soportadas tanto por los autónomos como por los trabajadores por cuenta ajena, no pueden identificarse como carga fiscal definitiva del contribuyente y, consecuentemente, no tienen consideración de gasto.

Impuesto del Valor Añadido (IVA)

Aunque en la práctica el autónomo factura y declara el IVA cada tres meses en el modelo 303, este impuesto se repercute al cliente o consumidor, por tanto, no lo tendremos en cuenta a ningún efecto en el cálculo posterior.

No obstante es una práctica muy común que el autónomo se sirva del IVA recaudado para hacer frente a gastos diarios restándole liquidez de cara a la presentación del impuesto.

Caso práctico: comparativa para obtener el líquido

Volvamos a la pregunta inicial para abordar ejemplo:

¿Qué renta líquida le queda al autónomo obteniendo el mismo beneficio bruto al mes?

Hemos establecido una cifra de 1.594 euros, que es según el INE, el salario medio hoy por hoy.

Ahora pongámosle nombre y situación a nuestros protagonistas:

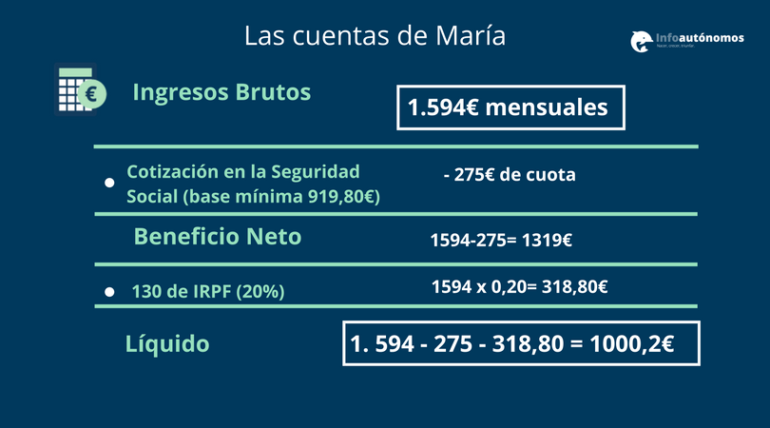

María es fotógrafa que desarrolla su actividad como autónoma y cotiza en el RETA por la base mínima (919,80 euros) como el 80% de los trabajadores por cuenta propia. Paga de cuota de autónomos 275 euros mensuales.

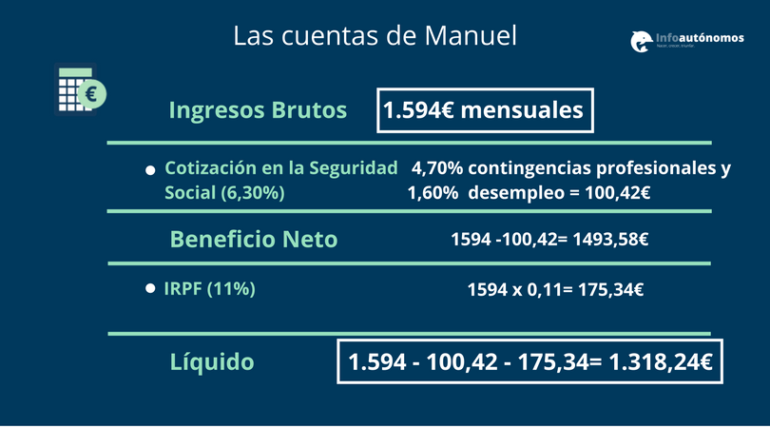

Manuel, por su parte, trabaja a tiempo completo en el departamento de Recursos Humanos de una empresa.

¿Qué líquido para vivir le queda a María al mes?

En los cálculos realizados para este caso se ha incorporado la cotización de María en los gastos que influyen en la operación para obtener el beneficio neto.

Los impuestos sí se han aplicado después de sacar el beneficio neto para calcular la liquidez final. En este caso María al estar en un epígrafe no profesional ha de presentar el modelo 130 del IRPF y hacer los pagos a cuenta.

¿Qué líquido le queda a Manuel?

Cada mes le llega una nómina en la que se refleja los 1.594 euros brutos y las deducciones que se le aplican:

- 11% en concepto de retención de IRPF

- 6,30% por cotización, del cual 4,70% corresponde a contingencias profesionales y 1,60 a desempleo. Cabe apuntar que el resto de las cuotas en concepto de cotización las afronta el empresario.

Conclusiones

En base a este ejemplo que trata de ser representativo del perfil actual de autónomo y asalariado hemos obtenido las siguientes conclusiones:

- El trabajador asalariado de nuestro ejemplo, Manuel, soporta una carga fiscal cada mes que asciende a 175,34 euros mientras que la de la autónoma, María, se eleva hasta los 318,80 euros.

- La diferencia entre la liquidez que le queda a Manuel y María es de de más de 300 euros en perjuicio del autónomo.

- El trabajador por cuenta ajena paga menos en concepto de cotización (la comparte con el empresario) y sin embargo tiene mayores coberturas.

**NOTA: El contenido se ha actualizado a fecha 17/11/2017 ante las inexactitudes iniciales identificadas gracias a las aportaciones de los usuarios y el equipo de asesoría de Infoautónomos.