Mi amigo y cliente Felipe, era arquitecto técnico, un profesional liberal, con grandes cualidades en todos los sentidos. Eran muchos los proyectos que tenía por delante a sus 45 años. Estaba casado con María, una profesional del sector farmacéutico que trabajaba como comercial de una conocida empresa del Sector, pero que con motivo del nacimiento de sus tres hijos, y dado que pasaba gran parte de la semana fuera de casa, tomó la decisión de abordar un reto aún mayor, el cuidado de sus hijos, tomando una excedencia hace ya medio año.

Mi relación con Felipe era buena. Desde nuestro despacho profesional, le llevábamos muchos temas jurídicos, laborales y fiscales. Su economía debo decir que estaba saneada, pues sin disponer de una gran fortuna había logrado tener una buena calidad de vida, y un pequeño patrimonio que consistía en:

- Una cuenta de ahorro con 40.000 €

- Un piso en una zona céntrica de Málaga, valorado en 300.000 €, sobre la que pesaba una hipoteca de 50.000 €.

- Un apartamento en la Costa del Sol valorado en 180.000 €, con una deuda pendiente de 30.000 € (según Felipe, era la joya de la corona, porque le permitía descansar y relajarse en un entorno de lujo).

En la época del boom inmobiliario Felipe ganó mucho dinero, y pudo amortizar rápidamente gran parte de las deudas que adquirió al comprar éstas propiedades. Disponía de seguros de vida por el capital pendiente de pagar a los Bancos por sus dos deudas pendientes.

Nota: Es habitual que al contratar la hipoteca las propias entidades bancarias oferten o condicionen la hipoteca a la suscripción de determinados seguros de vida, hogar, pensiones y otros productos con los que buscan vincular al cliente. Valore las ofertas, pero no deje de contemplar otras posibilidades externas a la propia entidad que le oferte el préstamo y/o hipoteca, pues puede haber diferencias importantes en prima, interés, etc. Y sobre todo… busque un buen asesoramiento allá donde vaya.

Felipe era autónomo y cotizaba por la mínima (850,20 €). Sus ingresos mensuales eran de unos 4.000 € brutos, que entre unas cosas y otras se quedaban en 2.500 € mensuales de ingresos netos para mantener su nivel de vida después de descontar los gastos de su actividad y sus préstamos.

En una de las reuniones que celebrábamos con Felipe para su planificación financiero-fiscal, comenzamos a abordar un tema que considerábamos que era incluso más importante que su declaración de la renta, o su liquidación del IVA. Nos referimos a su planificación futura y la protección suya y de su familia, de cara a su jubilación, una posible incapacidad permanente o algo peor, un fallecimiento prematuro. Ésta reunión fue sin duda la más importante de su vida, pues poco podía el saber que 6 meses después fallecería en un accidente de tráfico.

Hemos de saber que un fallecimiento prematuro (y digo prematuro porque al final todos falleceremos), genera consecuencias económicas desfavorables y por desgracia en la mayoría de casos sin prever, ni cubrir, y que se traducen en dejar de percibir los ingresos que genera la persona fallecida, siendo sustituidos por las prestaciones de la seguridad social, es decir, por pensiones de viudedad y orfandad.

Es decir, imaginad que de la noche al día vuestra familia pasa de vivir con 2.500 € a hacerlo con 500 € al mes. Diréis, ¡¡ESTO ES IMPOSIBLE!!, pero realmente, en la TEORÍA y en la PRÁCTICA, OCURRE ASÍ. Sólo tenéis que preguntar en vuestro entorno para verlo.

Pero, ¿Cómo de desfavorables son esas consecuencias económicas? Veámoslo de forma lo más sencilla y general posible (aun así os percataréis que no es fácil resumirlo en breves líneas aunque intentaré daros la visión más clara que pueda).

Existen una serie de requisitos generales de afiliación, alta y cotización en cualquier de los regímenes de la seguridad social, de cara a que una persona cause derecho para el cobro de una pensión (el causante). De hecho, y para el caso de fallecimiento, una de las primeras cosas a tener en cuentas es si:

- El fallecimiento es debido a una enfermedad común. Porque me pueden exigir un período mínimo de cotización.

- Deriva de un accidente (sea o no de trabajo) o enfermedad profesional. No se exige período mínimo de cotización.

Esto puede parecer poco importante, pero ¿os habéis preguntado cuanta gente piensa que por estar simplemente cotizando tendría derecho a pensión?, ¿y si no es así?. Puedes ver en este artículo los requisitos a cumplir para estar protegido en caso de incapacidad temporal o permanente.

Pero el tema no queda ahí. Además de los requisitos generales exigidos al causante en cada situación, para acceder a la pensión de viudedad, (que en principio es vitalicia), también los beneficiarios deben reunir requisitos específicos. Así pues, por ejemplo el cónyuge superviviente, en el supuesto de fallecimiento derivado de enfermedad común anterior al matrimonio, deberá acreditar uno de los siguientes requisitos:

- Que existan hijos comunes.

- Que el matrimonio se hubiera celebrado con un año de antelación al fallecimiento. No se exigirá dicha duración del vínculo matrimonial, cuando en la fecha de celebración del mismo se acreditara un periodo de convivencia con el causante como pareja de hecho que, sumado al de duración del matrimonio, hubiera superado los dos años.

Cuando el cónyuge no acredite uno de estos requisitos, podrá acceder a una prestación temporal de viudedad, siempre que reúna el resto de los requisitos exigidos.

¿Veis a qué nos referimos cuando hablamos de peculiaridades? Pero sigamos.

Otro ejemplo podría ser el de los separados judicialmente o divorciados, si no han contraído nuevas nupcias, tendrán derecho a pensión de viudedad. Así, si el causante ha vuelto a casarse, en éste caso se generarían dos pensiones de viudedad.

¿Que quiero decir con esto?

Imaginemos un Señor que fallece y deja dos viudas. Una de su primer matrimonio y otra del segundo. ¿Qué le queda a cada beneficiario de la pensión? La respuesta es que hay que repartir la pensión (garantizando un mínimo de un 40% de la pensión a la última esposa). Esto es algo que puede generar no pocos inconvenientes…

En fin, como veis existen muchos matices (imposibles de abordar en tan breves líneas) que considero muy interesante que todo el mundo conozca (nosotros en nuestro despacho procuramos que así sea), pues no todo es tan fácil ni evidente como podríamos imaginar, pero desde luego ES VITAL. Por todo ello, os incentivo a que os preocupéis de conocer (para empezar), y después actuad en consecuencia.

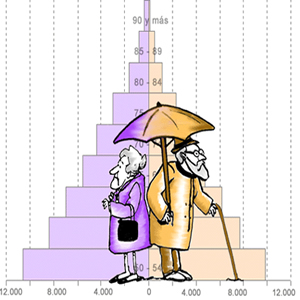

CÁLCULO DE LA PENSIÓN

Veamos cómo se el cálculo de la pensión., una vez tengamos claro que tenemos derecho a una:

En líneas generales el proceso es el siguiente:

- A. Tomamos la Base de Cotización del causante.

- En el caso de Felipe recordad que era de 850,20 € en 2011, pero hay que tener en cuenta también las de 2010 (841,80 €) y 2009 (833,40 €, pues como veremos es requisito para el cálculo el disponer de 24 bases de cotización.

B .Calculamos la Base Reguladora.

Para trabajadores en activo:

Si el Fallecimiento es debido a contingencias comunes:

Base REGULADORA = Es el resultado de dividir:

- Suma de 24 Bases de cotización interrumpidas de los últimos 15 años (se pueden elegir pero con la condición de que sean ininterrumpidas).

- El resultado del punto uno lo dividiremos entre 28.

Ejemplo:

- Suma de las 24 Bases de Cotización = 20.000 €

- 20.000/28 = 714,28 €. Que será la Base Reguladora

Además, si el Fallecimiento es debido a accidente no laboral:

Si el trabajador no hubiese completado un período ininterrumpido de 24 meses de cotización en los 15 años anteriores al mes previo al del fallecimiento, la base reguladora será la más beneficiosa de entre las dos siguientes:

- La prevista en el punto anterior.

- La que resulte de dividir por 28 la suma de las bases mínimas de cotización vigentes en los 24 meses inmediatamente anteriores al del fallecimiento

Si el Fallecimiento es por accidente de trabajo o enfermedad profesional: La Base reguladora será equivalente a la base de cotización del trabajador en la fecha del hecho causante

C. Aplicamos un porcentaje sobre la Base Reguladora.

- El 52% de la base reguladora, con carácter general.

- El 70% de la base reguladora correspondiente siempre que, durante todo el período de percepción de la pensión, se cumplan una serie de requisitos (si se incumple alguno, se pasa a una pensión del 52% de la Base reguladora).

Como antes os decía, cuando exista un único beneficiario con derecho a pensión, el importe de la cuantía será íntegro, pero si mediando divorcio existe concurrencia de beneficiarios con derecho a pensión, ésta será reconocida en cuantía proporcional al tiempo vivido cada uno de ellos con el causante, garantizándose, en todo caso, el 40% a favor del cónyuge o superviviente de una pareja de hecho con derecho a pensión de viudedad.

Debemos decir que:

- Se garantizan unas pensiones MÍNIMAS, según la edad y las cargas familiares. Pudiendo desaparecer esos mínimos en función de que no cumplas determinados requisitos.

- La pensión, la cobrarás mensualmente, con dos pagas extraordinarias al año, en junio y noviembre, salvo en los casos de accidente de trabajo y enfermedad profesional, en que están prorrateadas dentro de las doce mensualidades ordinarias.

- Además, debes de saber que las pensiones TRIBUTAN como rendimiento del trabajo, estando sujeta a tributación en el IRPF, (Impuesto sobre la Renta de las Personas Físicas) y sometida, en su caso, a retenciones a cuenta del impuesto (Nota: estará exenta si deriva de actos de terrorismo).

- Al comienzo de cada año, y de acuerdo con el Índice de Precios al Consumo previsto para dicho año, las pensiones se revalorizan.

Como se puede observar, aun cuando he intentado resumir y generalizar al máximo las explicaciones de cómo habría que calcular las prestaciones de viudedad (de orfandad todavía no hemos hablado), sin duda nos dejamos muchas particularidades por el camino.

Siendo esto así, Y SIENDO TOTALMENTE RELEVANTE PARA EL FUTURO FAMILIAR, ¿POR QUÉ LA MAYORÍA DE NOSOTROS NO TENEMOS REALIZADA UNA PLANIFICACIÓN DE NUESTRAS NECESIDADES EN ÉSTAS MATERIAS?. Que cada uno reflexione y saque sus propias conclusiones. Te invitamos a dejarnos tus comentarios.

Pero prosigamos con nuestra historia y veamos como analizamos la situación de Felipe:

1. Cuantificamos sus necesidades económicas en el caso de que él faltara, que se cifraron en el entorno de los mismos 2.500 € /mes que su familia actualmente disponía netos

2. Se le calculó el importe de la pensión de viudedad:

BASE REGULADORA:

a. 7 Bases de Cotización del año 2011. Base = 850,20 €

b. 12 Bases de Cotización del año 2010. Base = 841,80 €

c. 5 Bases de Cotización del año 2009. Base= 833,40 €

La suma de todas las bases es de 20.220 €, que dividida entre 28, nos da un importe de 722,14 € (Ésta es nuestra Base Reguladora).

PRESTACIÓN:

- Aplicamos un 52% sobre la base obtenida 722,14 € = 375,51 €.

- Al tener cargas familiares, el mínimo se complementa hasta 695,40 € en 14 pagas (12 + 2 extras), es decir, si hacemos un cálculo prorrateado a 12 meses serían 695,40*(14/12),05 €.

Pero de cara a una planificación conservadora, ¿debemos tener en cuenta los complementos de las pensiones mínimas? Es decir, ¿tenemos en cuenta una pensión de 375,51 € o de 695,40 €?

Debemos saber que los complementos por mínimos serán incompatibles con la percepción por el pensionista de rendimientos íntegros de trabajo personal por cuenta propia o ajena, y/o de capital, o cualesquiera otros rendimientos sustitutivos de aquéllos, cuando la suma de todas las percepciones, excluida la pensión a complementar, exceda de 6.923,90 euros anuales.

Por ello, y dado que María, esposa de Felipe volvería a trabajar con bastante seguridad (o al menos existía la posibilidad), decidimos tener en cuenta como una realidad, que percibirían 375,51 € en 14 pagas (equivalente a 438,10 en 12 pagas).

3. Como Felipe había cifrado las necesidades entorno a 2.500 €/mes, para el caso de que faltara algún día, todavía existiría un déficit de unos 2.061,91 € al mes (Casi nada).

¿Y queda esto aquí?

4. NO. Adicionalmente la familia de Felipe debería pagar por el patrimonio heredado en el Impuesto de Sucesiones y Donaciones (el impuesto de Sucesiones y Donaciones es un impuesto cedido a las CCAA, con lo cual habría que ver en cada una de ellas las reducciones y tratamiento particular).

5. Así pues, como Felipe deseaba dar a su familia tranquilidad económica independientemente de que María se incorporara al mercado laboral, el resultado de cubrir a la familia durante al menos 20 años (período evaluado con Jaime como de riesgo), y del pago del Impuesto de sucesiones y otros conceptos, nos arrojó una cifra de 600.000 € de seguro de vida.

A raíz de ésta experiencia que os cuento debemos meditar sobre una o varias cuestiones importantes:

- ¿Habéis valorado si generáis derecho a pensión de viudedad?

- En el caso de Felipe, su economía estaba saneada, ¿Cómo es vuestro caso?

- ¿Conocéis realmente como autónomos, como quedaríais enmarcados con vuestras pensiones de viudedad caso de generar derecho?

- ¿Sabéis como podríais solucionar las consecuencias económicas desfavorables si se diera el caso?, ¿y a qué coste?

- ¿Qué es más aconsejable?, ¿Subirse la base de cotización o disponer de coberturas privadas a través de otros mecanismos?

Intentaremos ir dando respuestas a todas vuestras inquietudes a través de nuestros artículos. Si queréis proponer algún tema para desarrollarlo, coméntanoslo. Somos todo oído.

by José de Haro EASYCONSULTING