El leasing es un arrendamiento financiero que se diferencia del renting por la opción de compra. Se trata de la forma más habitual de las empresas para financiar activos fijos que suponen un gran coste como equipos técnicos. En este artículo sobre este tipo de arrendamiento financiero te contamos las ventajas y desventajas del leasing; sin embargo, lo que ahora nos ocupa es el régimen fiscal del leasing y su reflejo en el Impuesto de Sociedades (IS) y en el Impuesto de la Renta de las Personas Físicas (IRPF).

Requisitos del leasing para obtener beneficios fiscales

El artículo 106 de la Ley del Impuesto de Sociedades (LIS) detalla las siguientes condiciones para que la operación se considere arrendamiento financiero con beneficios fiscales:

- Tener como fin único y exclusivo la cesión del uso y disfrute de bienes muebles e inmuebles que el arrendador, es decir la entidad financiera, adquiere para cederlos a la empresa arrendataria a cambio del abono periódico de cuotas.

- El uso del activo fijo ha de estar destinado al 100% a la actividad económica para poder aplicar todas las ventajas fiscales.

- El contrato de arrendamiento financiero incluirá necesariamente una opción de compra, a su término, en favor del usuario.

- La duración mínima del contrato es de dos años para bienes muebles y 10 años para bienes inmuebles.

- Las cuotas aparecerán expresadas en los contratos distinguiendo entre recuperación del coste del bien (que deberá ser igual o creciente a lo largo de la duración) y la carga financiera (intereses).

- Los intereses generados tienen la consideración de gasto fiscalmente deducible. También son fiscalmente deducibles las cuotas correspondientes a la recuperación del coste del bien salvo en el caso de que el contrato tenga por objeto terrenos, solares y otros activos no amortizables. Esto se traduce en que Hacienda admitirá la deducibilidad del coste del bien, vía amortización y, si se cumplen las características indicadas, dicha deducibilidad puede efectuarse de forma acelerada.

Tratamiento del leasing en el Impuesto de Sociedades e IRPF

En el momento en que una empresa o un profesional cierra un contrato de leasing con un banco, entonces, pueden aplicar ventajas fiscales en la declaración de la Renta, si se trata de un autónomo persona física, o del Impuesto de Sociedades si se trata de una empresa o persona jurídica, aunque ambos tratamientos se rigen por la Ley del Impuesto de Sociedades. Estas ventajas fiscales, tal como ya hemos señalado, pasan por la deducción de los intereses y una amortización acelerada.

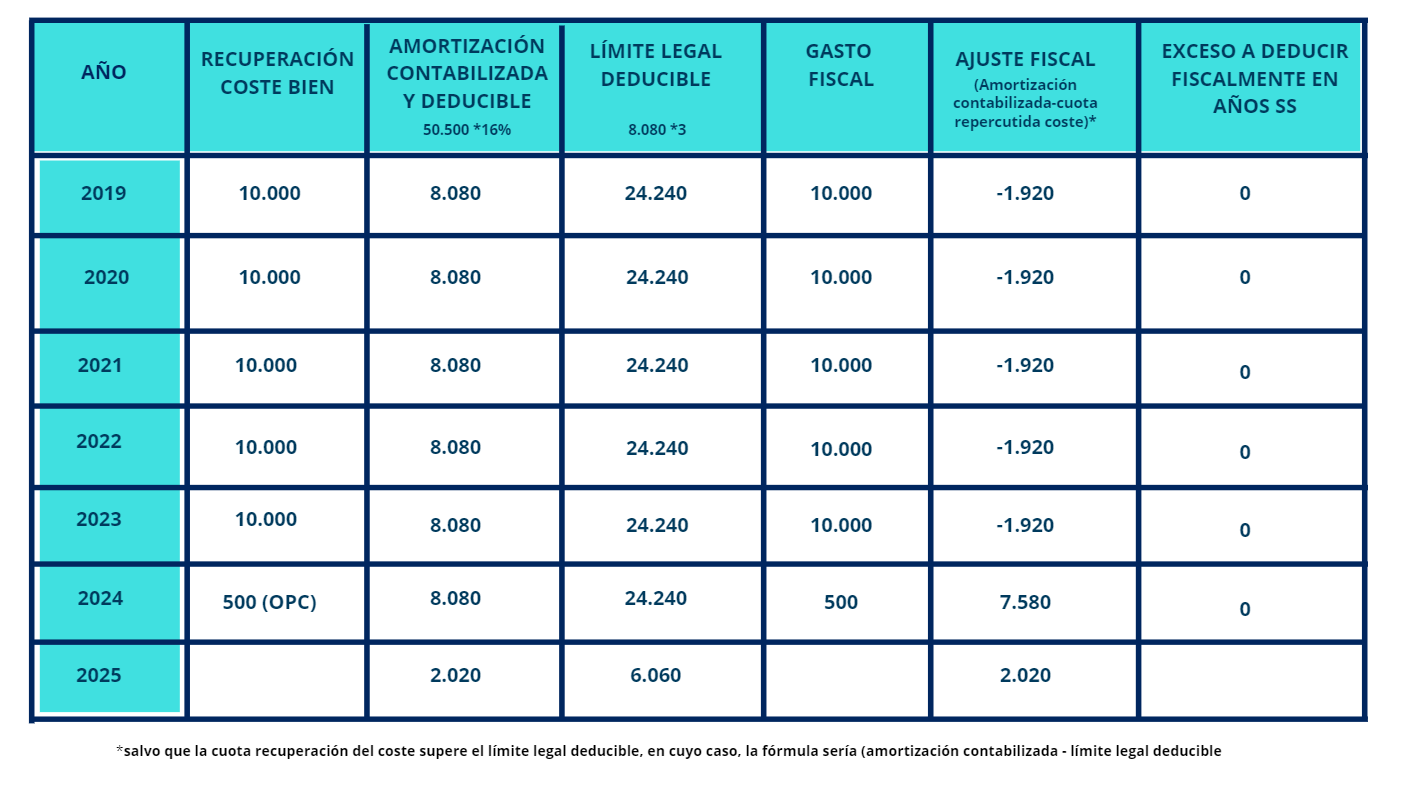

La amortización acelerada (conforme a la tabla de coeficiente lineal en el Impuesto de Sociedades y la tabla de amortización simplificada en el IRPF) consiste en que pueden deducirse al 100% las cuotas pagadas al banco por el coste del bien, siempre que dicho bien esté afecto de forma exclusiva a la actividad. No obstante, existe un límite anual a esta deducibilidad, establecido por el siguiente cálculo: coste del bien por el coeficiente de amortización lineal máximo según tablas aprobadas por Hacienda x 2 (x 3, en el caso de entidades de reducida dimensión). Por tanto, es deducible la carga financiera que se abona al arrendador del contrato de alquiler pero también la recuperación del coste del bien aplicando el triple del coeficiente lineal máximo de tablas de amortización lineal si hablamos de empresas de reducida dimensión o el doble en el resto de empresas.

Es importante señalar una excepción a la regla general que indica que cualquier gasto ha de estar registrado en la contabilidad para que pueda ser deducible. Y es que en esta ocasión, no es necesario que este importe máximo esté contabilizado como gasto, teniendo que hacer ajustes negativos los primeros años y positivos los siguientes.

Ejemplo de deducción de un contrato de arrendamiento financiero acogido al artículo 106 de la Ley del Impuesto sobre Sociedades

Entendemos que el tratamiento fiscal de un contrato leasing es de difícil entendimiento; por ello, abordamos un ejemplo práctico para facilitar la comprensión de todo ello al tiempo que te recomendamos confiar la gestión fiscal de tu actividad económica a una asesoría fiscal online con la que asegurarte un correcto tratamiento fiscal.

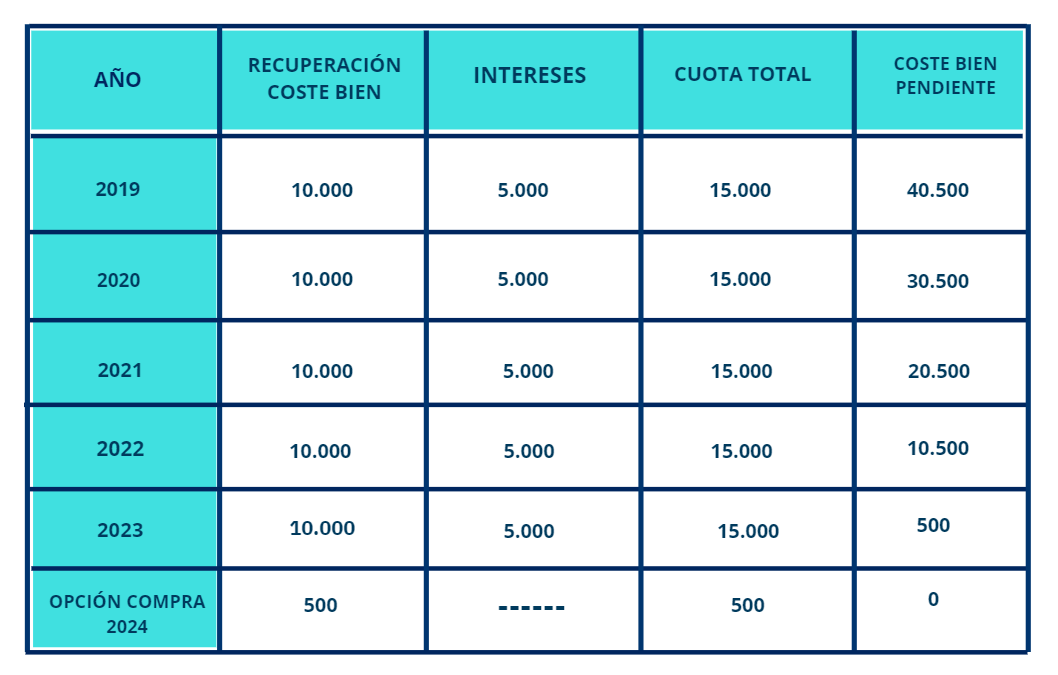

El 1 de enero de 2.019, Pablo S.L. ha adquirido, por medio de arrendamiento financiero, un coche para su negocio de autoescuela. Dicho contrato de arrendamiento reúne todos los requisitos previstos en el artículo 106 de la Ley del Impuesto sobre Sociedades: la duración del contrato es superior a dos años, el contrato distingue la parte de cada cuota que corresponde a recuperación del coste del bien y a intereses, y las cuotas por dicha recuperación del bien se mantienen constantes o crecientes durante la vigencia del contrato. Finalmente aparece expresada la cuota que corresponderá a la opción de compra y Pablo S.L. sabe que la ejercitará llegado el momento. Los datos concretos para el ejemplo son los siguientes:

- Valor de adquisición de la furgoneta: 50.500 euros

- Duración: 5 años

- Cuotas anuales de 15.000 euros

Tabla de amortización de contrato de arrendamiento financiero

Pablo S.L., a lo largo de 2019, habrá contabilizado la furgoneta como inmovilizado y habrá aplicado sobre la misma la amortización fiscal que corresponda (16%). Del mismo modo, habrá ido contabilizando y deduciendo los gastos financieros derivados de este contrato de arrendamiento (5.000 euros de intereses anuales).

Dado que Pablo S.L. puede acogerse al beneficio fiscal previsto en el artículo 106 de la Ley del Impuesto sobre Sociedades y que, asimismo, puede acogerse a los beneficios fiscales para entidades de reducida dimensión, llegado el momento de hacer la declaración del Impuesto sobre Sociedades, deberá hacer lo siguiente:

De acuerdo con el ejemplo, Pablo S.L. tiene en el ejercicio 2019 contabilizados 8.080 euros de gasto por amortización del vehículo. Sin embargo, el artículo 106 de la Ley del Impuesto de Sociedades le permite deducirse 10.000 euros. Por ello, realizará un ajuste negativo de 1.920 euros para que su gasto fiscalmente deducible ascienda a esos 10.000 euros. Igualmente, este ajuste procederá en los ejercicios venideros y hasta el 2023. Finalmente, llegado el año 2024, Pablo S.L. tendrá que hacer un ajuste positivo en su contabilidad para corregir el gasto contable que tiene registrado en su contabilidad, ya que si no lo hiciera, estaría deduciéndose dos veces una misma amortización (que ya se dedujo en los años previos de forma acelerada). Lo mismo sucedería en el año 2015, con la última cuota de amortización contable que resta del coche.

Como puede comprobarse, el beneficio fiscal contemplado en el artículo 106 tiene como único efecto la amortización del bien en un periodo más corto. Para ello, se realizan anualmente ajustes fiscales adicionales al gasto de la amortización contable del bien en los primeros años. No obstante, estos ajustes deben revertirse posteriormente, para evitar que se amortice doblemente un mismo elemento.

Tratamiento del leasing en el IVA

Hemos hablado del régimen fiscal del leasing en el IRPF e Impuesto de Sociedades pero, ¿qué ocurre con las cuotas del IVA soportado por el arrendamiento financiero? En este caso las cuotas también se pueden deducir en la declaración trimestral del IVA, modelo 303.