En este artículo web te vamos a proporcionar la siguiente información:

1. Cierre contable del autónomo en 2024

Para la mayoría de los autónomos, el término del ejercicio o año fiscal suele coincidir con el año natural.

Así que a medida de que se vaya acabando 2024 tendrás que pensar en la presentación del cuarto trimestre y el cierre del periodo impositivo de la actividad que se realiza en dos fases diferenciadas, el cierre contable y el cierre fiscal.

Servicios de gestoría online para autónomos

Qué es el cierre contable

Mediante el cierre contable el autónomo presenta todos los movimientos de cuentas que ha habido durante el año y obtiene la diferencia entre ingresos y gastos anuales que será el resultado contable

Para cerrar el periodo impositivo de una actividad hay que hacer frente a un proceso global con el que obtenemos el resultado de todo el ejercicio del año natural anterior.

Este proceso de cierre se divide en dos fases, primero debemos realizar el cierre contable que, groso modo, supone hallar la diferencia entre los gastos y los ingresos anuales, y después, al resultado contable obtenido, le aplicamos determinados ajustes para obtener el cierre fiscal.

Con objeto de reducir tu pago de impuestos, en el último trimestre del año puedes hacer dos cosas:

- Anticipar gastos, por ejemplo de un curso o un software que pensabas adquirir el año que viene.

- Posponer ingresos: analizar si alguno de los trabajos en curso que tienes puedes posponerlo a enero o febrero.

Abordemos ahora los tres apartados fundamentales que has de revisar para cerrar la contabilidad de tu negocio.

Los conceptos que a continuación exponemos puedes revisarlos en tus libros contables determinados por el régimen de tributación del IRPF y en los libros registro de IVA:

Ingresos

Como hemos adelantado, el resultado del cierre contable es la diferencia entre ingresos y gastos.

Por tanto, debes empezar por revisar todos los ingresos susceptibles de ser declarados.

Con ello queremos decir que las facturas de ventas no son los únicos ingresos que debes tener en cuenta en el cierre contable, sino que también has de incluir:

- Ayudas y subvenciones.

- Ganancias de productos financieros afectos a tu actividad.

Gastos

Comprobados los ingresos, el siguiente paso es revisar los gastos y los gastos deducibles.

Recuerda que tienen que estar vinculados directamente a la actividad económica que desarrollas y convenientemente justificados para poder deducírtelos.

Cuidado con confundir los gastos corrientes con los bienes de inversión.

Algunos declarantes inexpertos tienden a pensar que hablamos de lo mismo y no es así.

Una cosa es un gasto rutinario de la actividad, por ejemplo 20 paquetes de folios, y otra distinta un medio de explotación amortizable como una impresora/fotocopiadora.

El medio de explotación formaría parte del apartado de inversiones y amortizaciones.

Por tanto, tienes que incluir aquellos gastos periódicos, como la propia cuota de la Seguridad Social y los sueldos de tus trabajadores (en caso de tenerlos) y, también, todos los que sean derivados de tu actividad.

Así que no te olvides de revisar las facturas recibidas así como los recibos bancarios de aquellos gastos que no llevan factura, e incluir:

- Contratación de servicios profesionales como puede ser lo que pagas cada mes a Infoautónomos por gestionar los impuestos de tu negocio.

- Los bienes corrientes (es decir, los que no son amortizables y no son stock de mercancías) adquiridos a terceros para el desarrollo de tu actividad.

- Cuotas de seguros médicos tanto tuyo, como de tu cónyuge y los hijos menores que moren contigo (limitadas a 500 euros/año por persona y 1.500 euros/año en caso de personas con discapacidad).

- La parte proporcional de las facturas de los gastos de suministros de tu vivienda, en caso de que trabajes en ella y así se lo hayas declarado a Hacienda, siempre que cumplas con determinados requisitos.

Lógicamente, también resultan deducibles las facturas de suministros en el caso de un local destinado íntegramente a tu actividad. - El canon de tu franquiciado.

- Gastos de formación y cursos siempre que tengan que ver con el objeto de tu actividad.

- Las comisiones bancarias y los intereses de un préstamo afecto a tu actividad.

- En caso de tener gastos de atención a clientes y proveedores recuerda que solo será deducible hasta el 1 % de tus ingresos anuales.

- Si eres una entidad de reducida dimensión (con un importe neto de su cifra de negocios inferior a 10 millones de euros), también puedes deducirte como gasto el 1 % del total del saldo de deudores comerciales a 31 de diciembre.

Siempre y cuando, no te estés deduciendo estás deudas de forma individual, porque tengan una antigüedad superior a los 6 meses o hayan sido reclamadas vía judicial. - Además, si tributas por estimación directa simplificada, puedes deducirte un 5 % de la diferencia entre gastos e ingresos, como gastos de difícil justificación, eso sí, con un límite de 2.000 euros.

- Las existencias son aquellos bienes que una empresa adquiere para vender o para incorporar en su cadena de producción.

Si realizas esta clase de adquisiciones, debes tener en cuenta que no todo lo que compres en el ejercicio debe considerarse gasto del mismo, sino únicamente el coste de aquellas existencias que has vendido o consumido en dicho intervalo de tiempo.

Por tanto, deberás realizar un recuento físico de mercancías al inicio del año y otro al final, para saber cuál es el importe de compras que puedes imputar en la cuenta de resultados.

También podrás deducirte gastos de personal, los derivados de la reparación y conservación de bienes, y los incentivos fiscales al mecenazgo.

Ojo con la venta de inmovilizado (bienes afectos a la actividad), ya que no forman parte del gasto de la actividad, sino que hay que tributar por ellas como ganancias o pérdidas patrimoniales.

Inversiones y amortizaciones

El último paso para terminar con tu cierre contable pasa por comprobar las inversiones que hayas ido realizando a lo largo del año, o años anteriores, para deducirte como gasto la parte de amortización de las mismas que te corresponda.

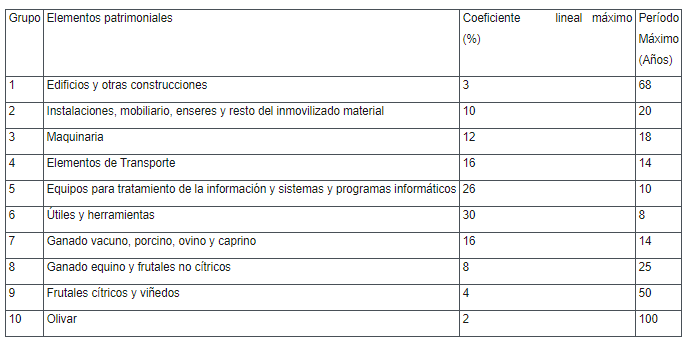

Para ello, tienes que guiarte por la tabla de amortización simplificada que publica Hacienda y que a continuación te mostramos:

Cálculo del cierre contable

Con todos los datos recopilados la cuenta es sencilla.

Para calcular el rendimiento neto de la actividad económica en estimación directa has de restar a los ingresos íntegros percibidos en el periodo impositivo los gastos deducibles (aplicando la normativa del Impuesto de Sociedades, salvo las excepciones previstas en la ley del IRPF) y las amortizaciones en el mismo periodo.

El cálculo del rendimiento neto es el punto final del cierre contable pero no del cierre fiscal que pasamos a abordar.

Ya estamos a mitad de camino, pero si te has perdido o necesitas ayuda recuerda que en la gestoría online de Infoautónomos estamos a tu disposición para echarte una mano con el cierre contable y fiscal de tu negocio.

2. Cierre fiscal del autónomo en 2024

Una vez que hemos finalizado el cierre contable, llega la segunda de las fases: el cierre fiscal, cuyo resultado va a estimar los impuestos que debes pagar.

Tenemos que practicar al rendimiento neto una serie de ajustes extracontables contemplados en el Impuesto de Sociedades (IS) o en el IRPF, para adecuar la normativa contable a los criterios fiscales establecidos y poder obtener la base imponible de tu actividad económica.

El apartado 1 del artículo 28 de la Ley 35/2006, del IRPF, indica que, para la determinación del rendimiento neto, serán aplicables las normas del Impuesto sobre Sociedades, sin perjuicio de las reglas especiales en el propio artículo 28, así como en el artículo 30 de la misma Ley.

Por su parte, la Ley del Impuesto sobre Sociedades, establece en su artículo 10.3 que "la base imponible del Impuesto se calculará, corrigiendo, mediante la aplicación de los preceptos establecidos en la propia LIS, el resultado contable determinado de acuerdo con las normas previstas en el Código de Comercio, en las demás leyes relativas a dicha determinación y en las disposiciones que se dicten en desarrollo de las citadas normas".

La conjunción de ambas normativas obliga a poner el foco en:

- Gastos no deducibles.

- Incentivos fiscales.

- Reducciones.

- Deducciones.

Gestoría online para autónomos

Gastos fiscalmente no deducibles

Los gastos fiscales no deducibles están especificados en el artículo 15 de la Ley del Impuesto de Sociedades, así como en el artículo 28 de la Ley del IRPF.

Aquí te enumeramos los más importantes:

- Multas y sanciones penales y administrativas, y los gastos derivados de actuaciones contrarias al ordenamiento jurídico.

- Las pérdidas del juego, donativos y liberalidades.

- Los gastos de servicios correspondientes a operaciones realizadas en países calificados como paraísos fiscales.

Incentivos fiscales y libertad de amortización

Los incentivos fiscales se establecen principalmente en relación con las amortizaciones y resultan aplicables solamente en determinados casos.

Unos supuestos de libertad de amortización que principalmente están asociados a la calificación de entidad de reducida dimensión, a la que ya hemos aludido antes.

Esta libertad de amortización se traduce en que el autónomo o la pyme puede realizar la amortización del bien adquirido como mejor le resulte con independencia de su imputación contable (es decir, realizar la amortización del bien, en unos periodos diferentes de los establecidos con carácter general).

Esta libertad de amortización, sin embargo, también suele requerir del cumplimiento de determinados requisitos en relación con la creación de empleo.

Además de la libertad de amortización, las entidades de reducida dimensión (entre las que, por supuesto, pueden encontrarse los autónomos que no superen la cifra de negocios de 10 millones), podrán beneficiarse de otras posibilidades de amortización acelerada, como la de calcular la amortización anual de los elementos nuevos multiplicando por dos el coeficiente de amortización previsto en las tablas de amortización simplificada.

Otros casos a los que podría resultar aplicable la libertad de amortización, con independencia de la consideración de entidad de reducida dimensión, serían los siguientes:

- Inversiones de I+D (Investigación y Desarrollo).

- Para determinadas explotaciones agrarias.

- Inversiones de menos de 300 euros/unidad con determinados límites.

Con la aplicación de estos incentivos, el autónomo o la pyme adelanta un gasto en el que va a incurrir en años posteriores pero, si es tu caso, cuando realmente acometas dicho gasto ya no te lo podrás volver a deducir.

Es decir, no suponen más que un adelanto del gasto en tu declaración, pero nunca una deducción adicional.

Te lo explicamos mejor con un ejemplo.

Imaginemos que este año has comprado una máquina para desarrollar tu actividad por valor de 1.000 euros.

Según las tablas de amortización sólo podrías amortizar como gasto el 12 % de tu factura al año. Es decir, 120 euros al año.

Pero este incentivo te permite deducir los 1.000 euros íntegros el primer año.

Y he aquí el quid de la cuestión porque, de hacerlo, ya no podrás deducirte los 120 euros que te corresponderían en años posteriores.

Reducciones

Con las reducciones puedes minorar el rendimiento neto de tu actividad económica.

Pero permanece atento, porque para poder aplicarlas tienes que cumplir con unos requisitos específicos en cada una.

Reducción por inicio de actividad

Los autónomos que inicien actividad económica en régimen de estimación directa pueden aplicar una reducción del 20 % en su IRPF anual durante el primer año en que registren rendimientos netos positivos (más ingresos que gastos) y el año siguiente.

Esta reducción, una importante medida de ahorro, tiene un límite de 100.000 euros anuales.

Reducción para trabajadores autónomos económicamente dependientes

En caso de que cumplas determinados requisitos, podrás reducir como autónomo tu renta de actividad económica con el tope máximo de 2.000 euros.

Dichos requisitos son:

- El rendimiento neto deberá determinarse con arreglo al método de estimación directa.

Aunque si se realiza por método de estimación directa normal o simplificada la reducción será incompatible con la deducción de provisiones y gastos de difícil justificación del 5 % a la que hemos aludido en el apartado de gastos. - La totalidad de sus entregas de bienes o prestaciones de servicios deben efectuarse a una única persona, física o jurídica, no vinculada en los términos del artículo 16 del texto refundido de la Ley del Impuesto sobre Sociedades, o que el contribuyente tenga la consideración de trabajador autónomo económicamente dependiente.

- El conjunto de gastos deducibles correspondientes a todas sus actividades económicas no puede exceder del 30 % de sus rendimientos íntegros declarados.

- Deberán cumplirse durante el período impositivo todas las obligaciones formales y de información, control y verificación que reglamentariamente se determinen.

- Que no se perciban rendimientos del trabajo en el período impositivo.

- Que al menos el 70 % de los ingresos del período impositivo estén sujetos a retención o ingreso a cuenta.

- Que no realice actividad económica alguna a través de entidades en atribución de rentas.

Deducciones

Por último, tienes que tener en cuenta las posibilidades que te brindan tanto la Ley del IRPF como la del Impuesto sobre Sociedades, para acogerte a determinadas deducciones relacionadas con tu actividad empresarial o profesional.

Por ejemplo, determinadas inversiones empresariales generan derecho a deducción.

Estas inversiones requieren del cumplimiento de ciertos requisitos formales especificados por la ley.

Entre tales deducciones, encontraríamos las siguientes:

- Deducciones por inversiones destinadas a actividades de investigación y desarrollo o de innovación tecnológica.

- Deducción por inversiones en producciones cinematográficas, series audiovisuales y espectáculos en vivo de artes escénicas y musicales.

- Deducciones por creación de empleo de las entidades que contraten a su primer trabajador a través de un contrato de trabajo por tiempo indefinido de apoyo a los emprendedores, que sea menor de 30 años.

- Deducción de 9.000 a 12.000 euros/año, por creación de empleo para trabajadores con discapacidad.

- Deducción por la reinversión de beneficios de la actividad en la adquisición de nuevos elementos del inmovilizado material.

Una vez que hayas realizado todas estas operaciones, habrás cerrado el periodo impositivo tanto contable como fiscalmente.

¿Nececitas ayuda con toda esta vorágine? No lo dudes, ponte en las manos expertas de una gestoría fiscal online como la de Infoautónomos.