En este artículo abordamos una introducción sobre aspectos y modelos fiscales que afectan a los autónomos y sobre los que podrás profundizar en otros apartados de Infoautónomos.

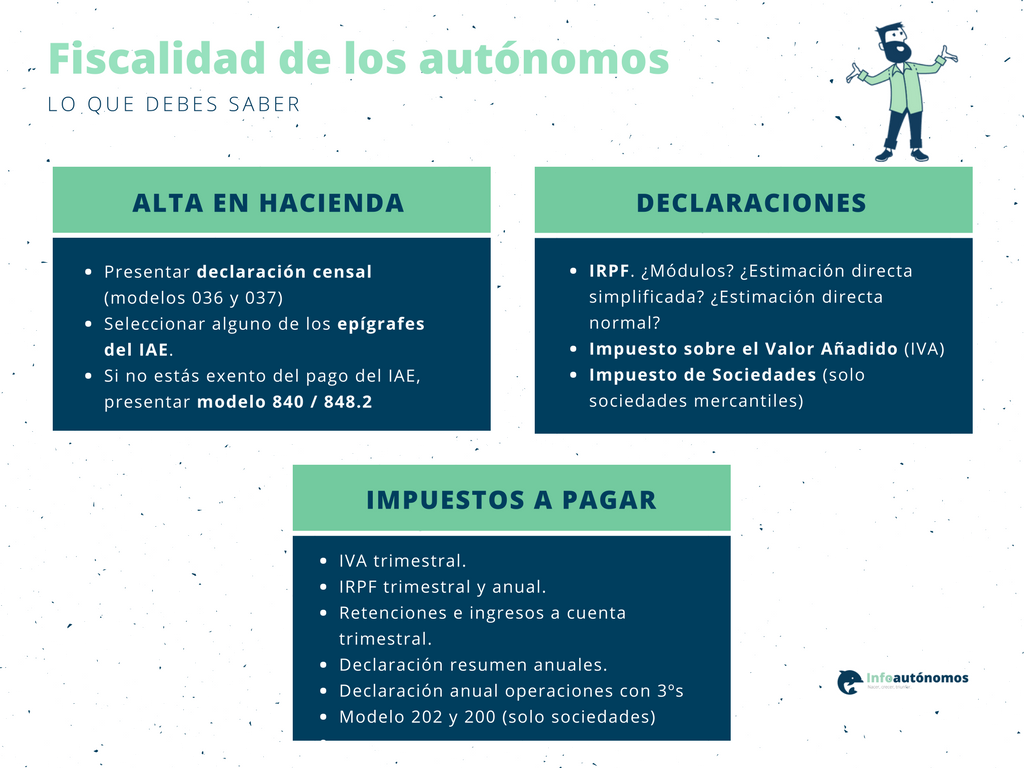

- Darse de alta en Hacienda

- ¿Qué impuestos debe pagar el autónomo? IRPF e IVA

- ¿Qué declaraciones e impresos debe presentar el autónomo?

Todo autónomo debe tener unas ciertas nociones fiscales y apoyarse en un especialista.

Si necesitas ayuda profesional, Infoautónomos pone a tu disposición sus servicios de gestoría online para autónomos, con diversos packs de gestoría y asesoría especialmente diseñados para vosotros.

1. Darse de alta en Hacienda

Es obligación del autónomo darse de alta en Hacienda antes de iniciar su actividad.

Para ello debe presentar la declaración censal (modelos 036 y 037), en la que notificará sus datos personales, la actividad a la que se va a dedicar, la ubicación del negocio y los impuestos que le afectan.

Si necesitas ayuda con tu alta, nuestro servicio de asesoría puede ocuparse de la misma de manera gratuita en un plazo de 48 horas sin que tengas que moverte de casa.

La declaración censal es un modelo muy importante ya que es dónde le indicamos a Hacienda como es nuestro negocio y en función de ello, los impuestos que debemos declarar.

Cada vez que haya una variación en estos datos será necesario presentar de nuevo el modelo 036 o 037 con la correspondiente modificación.

También debes conocer su funcionamiento en el caso de efectuar gastos o inversiones antes de iniciar la actividad.

A la hora de declarar la actividad tendrás que seleccionar alguno de los epígrafes Impuesto de Actividades Económicas (IAE), regulados en el Real Decreto Legislativo 1175/1990, y donde se incluyen unos amplios listados de actividades empresariales y profesionales.

Puedes ampliar información en nuestro artículo específico sobre los epígrafes del IAE y descargártelos en nuestra sección de utilidades.

Aunque estés obligado a la presentación, lo normal es que no tengas que pagar este impuesto ya que están exentos del pago del Impuesto de Actividades Económicas, las personas físicas y los sujetos pasivos del Impuesto de Sociedades con un importe neto de negocio inferior a 1.000.000 de euros.

2. ¿Qué impuestos debe pagar el autónomo? IRPF e IVA

- Impuesto sobre la Renta de las Personas Físicas (IRPF), que grava las rentas empresariales obtenidas por el autónomo, pudiendo elegir entre el Régimen de Estimación Directa Simplificada, el Régimen de Estimación Directa Normal y el Régimen de Estimación Objetiva (Módulos). Se paga trimestralmente.

- Impuesto sobre el Valor Añadido (IVA), impuesto indirecto que grava el consumo y recae por tanto sobre el consumidor final. El autónomo o la pyme tan sólo actúan como intermediarios entre Hacienda y el consumidor final, ya que deberán pagar a Hacienda la diferencia entre el IVA que hayan repercutido y cobrado a sus clientes y el que hayan soportado por sus compras a proveedores. Se paga trimestralmente. En el caso de dedicarte al pequeño comercio tendrás un régimen especial de IVA: el recargo de equivalencia.

- Sólo en el caso de ejercer tu actividad con una sociedad mercantil deberás tributar por el impuesto de sociedades en lugar de hacerlo por el IRPF.

3. ¿Qué declaraciones e impresos debe presentar el autónomo?

- Declaración trimestral del IVA, debiendo presentar el modelo 303 hasta el día 20 de los meses de abril, julio y octubre y hasta el 30 de enero. Si cotizas en módulos deberás presentar la parte relativa al régimen simplificado de IVA en el modelo 303. Si realizas operaciones intracomunitarias también deberás presentar el modelo 349.

- Declaración trimestral del IRPF, debiendo presentar el modelo 130 si tributa por estimación directa o en el 131 si tributa por módulos, hasta el día 20 en los meses de abril, julio y octubre y hasta el 30 de enero.

- Declaración trimestral de retenciones e ingresos a cuenta en caso de haberlas efectuado. Tendrás que presentar estas declaraciones si tienes trabajadores contratados, si subcontratas a otros profesionales autónomos que te pasen facturas con retenciones del irpf o si tienes alquilado un local u oficina cuya factura incluya retención.

En esos casos, trimestralmente deberás presentar el modelo 111 (retenciones a trabajadores y profesionales) o el modelo 115 (retenciones de alquieleres) y pagar a Hacienda el importe de la retención que figura en las nóminas de tus trabajadores, en las facturas de tus colaboradores autónomos o en la factura de tu local. El plazo es hasta el día 20 de los meses de enero, abril, julio y octubre.

- Declaraciones resumen anuales, de carácter informativo y recapitulativo, a presentar en el mes de enero, tanto sobre retenciones e ingresos a cuenta (modelos 180, 190) como sobre el IVA (modelo 390).

- Declaración anual de operaciones con terceros, a presentar en el modelo 347 del 1 al 28 de febrero, indicando aquellas personas o entidades, clientes o proveedores, con los que en el año anterior el conjunto de operaciones realizadas haya superado los 3.000 euros.

- Declaración anual del IRPF, o declaración de la renta, a presentar mediante el modelo D-100 desde el 2 de mayo hasta el 30 de junio.

- En el caso de autónomos con sociedades, deberán presentar el modelo 202 y realizar los correspondientes pagos fraccionados en abril, octubre y diciembre, así como presentar anualmente la declaración del impuesto de sociedades mediante el modelo 200 a presentar hasta el 25 de julio.

También es importante que sepas que en caso de tener problemas de liquidez puedes aplazar el pago de tus deudas con Hacienda.

Conoce el calendario fiscal 2024 para que no se te escape ninguna de tus citas con Hacienda.