En este artículo web te proporcionamos la siguiente información sobre el modelo 303 del IVA:

- Qué es el modelo 303 del IVA

- Quién debe presentar el modelo 303

- Cuándo se presenta el modelo 303 del IVA

- Cómo se presenta el modelo 303

- Cómo se cumplimenta el modelo 303

1. Qué es el modelo 303 del IVA

El modelo 303 es el formulario de la declaración trimestral del Impuesto sobre el Valor Añadido (IVA).

El modelo 303 conlleva el pago fraccionado del IVA, por el que deberás pagar a Hacienda trimestralmente la diferencia entre el IVA repercutido en tus facturas de ventas y el IVA soportado en tus facturas de gastos.

Es decir, la diferencia entre el IVA que hayas cobrado a tus clientes y el que hayas pagado a tus proveedores a lo largo del trimestre.

Para saber cómo calcular el IVA cada trimestre puedes leer nuestro artículo "Calcular IVA e IRPF" para despejar tus dudas rápidamente.

El modelo 303 del IVA es un formulario dividido en 8 secciones y más de 80 casillas.

Pero tranquilo, no te eches a temblar.

Muchas de ellas suelen quedarse vacías y, en realidad, es más sencillo de cumplimentar y rellenar de lo que parece.

Si no sabes en qué consiste y cómo funciona el IVA, te aconsejamos que, antes de entrar en materia, te leas este artículo sobre el IVA.

Así entenderás realmente en qué consiste el impuesto, los tipos de IVA y el funcionamiento de algunos regímenes especiales de IVA como el recargo de equivalencia o el IVA simplificado.

El modelo 303 es el formulario de la declaración trimestral del IVA. Se trata del pago fraccionado del IVA, con el que pagarás a Hacienda la diferencia entre el IVA cobrado a tus clientes y el IVA pagado a tus proveedores cada trimestre.

2. Quién debe presentar el modelo 303

Cualquier profesional o empresario que desarrolle una actividad sujeta a IVA está obligado a presentar el modelo 303 cada trimestre.

Hay que hacerlo independientemente del tipo de empresario (sociedad, autónomo, asociación, cooperativa, sociedad civil, etc) y del resultado de la declaración (a ingresar, a cero, negativa, a compensar o devolver).

También deben presentarlo los arrendadores de inmuebles o bienes y los promotores inmobiliarios.

Las únicas excepciones a la hora de presentar el modelo 303 son aquellas actividades exentas de IVA: servicios médicos, sanitarios, de psicología o de educación y formación, entre otros.

En estos casos no es necesario cumplimentar ni presentar el modelo 303 ya que el IVA tiene un tratamiento diferente.

Por una parte, no se presentan declaraciones de IVA al no repercutir IVA en las facturas a clientes.

Y por otra, el IVA soportado en los gastos se deduce como mayor importe del gasto en las declaraciones del IRPF.

Todo profesional o empresario que ejerza una actividad sujeta a IVA está obligado a presentar el modelo 303.

Servicios de gestoría online para autónomos

3. Cuándo se presenta el modelo 303 del IVA

De acuerdo con el calendario fiscal, se trata de una declaración trimestral que se presenta cuatro veces al año en la siguientes fechas:

- Primer trimestre del 1 al 20 de abril.

- Segundo trimestre del 1 al 20 de julio.

- Tercer trimestre del 1 al 20 de octubre.

- Cuarto trimestre del 1 al 30 de enero.

Las declaraciones online con resultado positivo, es decir, en las que toca pagar a Hacienda, tienen 5 días menos de plazo en cada uno de esos meses cuando se domicilian en la cuenta corriente (que es lo más habitual).

Así que, para planificar bien, contempla que debes presentar el modelo 303 antes de los días 15 de abril, julio y octubre y del 25 de enero.

De todas formas podrás pagar hasta el día 20 mediante NCR (Número de Referencia Completo), que es un código que se genera en tu cuenta bancaria como justificante para identificar un ingreso tributario. O mediante pago en ventanilla del banco.

Estos plazos se refieren a días hábiles, de forma que en caso de coincidir el último día del periodo con festivo, se amplía el plazo hasta el siguiente día hábil.

El modelo 303 es una declaración trimestral que se presenta en los meses de abril, julio, octubre y enero.

4. Cómo se presenta el modelo 303

Desde enero de 2023 solo se puede presentar el modelo 303 de forma telemática a través de la web de la Agencia Tributaria, para lo que deberás disponer de certificado o firma electrónica, DNI electrónico o cl@ve PIN.

La firma electrónica es obligatoria para las sociedades limitadas (SL) y también para las sociedades anónimas y los grandes contribuyentes.

En la práctica lo habitual es que aquellas empresas y autónomos que presenten directamente su modelo 303 lo hagan conectando su software de contabilidad con la web de la agencia tributaria o cumplimentando los datos del modelo 303 directamente en la web.

Aunque lo más normal es que la asesoría o gestoría que trabaje con la empresa o el autónomo se ocupe de presentar el modelo 303 conectando su software de asesoría directamente con la Agencia Tributaria, algo sin duda mucho más cómodo y seguro.

5. Cómo se cumplimenta el modelo 303

Ahora que conoces qué es, quién debe presentarlo y cuándo, veamos cómo se cumplimenta y rellena el modelo 303. ¿Listo?

Eso sí, recuerda que, aunque puedes hacerlo tú mismo, dada la complejidad de este impuesto es recomendable contar con el apoyo de una gestoría online para autónomos.

Siempre es bueno dejar los temas fiscales en manos de especialistas para evitar dolores de cabeza y sobre todo errores y sanciones.

¡Comencemos! En primer lugar, entra en la sede electrónica de la Agencia Tributaria.

Desde aquí puedes completar y presentar el documento telemáticamente, utilizando el sistema Cl@ve PIN o un certificado electrónico reconocido.

Lo mejor es disponer de esta segunda opción, ya que te resultará de ayuda en muchísimas gestiones administrativas.

Ahora que ya tienes el modelo 303 de declaración de IVA delante, vamos a explicarte paso a paso cómo se rellena cada casilla, traduciendo ese lenguaje contable e incomprensible al habla común:

5.1. Secciones 1 y 2: Identificación y devengo

Aquí no hay mucho misterio. Solo tienes que poner tu nombre y apellidos o razón social, DNI, ejercicio fiscal (año) y trimestre (1T, 2T, 3T o 4T).

Después, verás que te plantean una serie de preguntas relacionadas con tu actividad: si tributas por régimen simplificado, si estás en concurso de acreedores, si formas parte del registro de devolución mensual (REDEME) o del régimen de caja, etc.

Solo tienes que marcar sí o no, según corresponda.

5.2. Sección 3: Liquidación

Esta es la sección clave del modelo 303.

En este apartado se detalla, por un lado, el IVA devengado, es decir, el que has cobrado con tus facturas a tus clientes.

Recuerda que eres tan solo un intermediario del impuesto.

Por otro lado, debes indicar el IVA deducible, o lo que es lo mismo, el que has pagado a tus proveedores.

¡Pero ojo! No puedes incluirlo todo.

Aquí tienes un listado del IVA desgravable y del porcentaje que se debe deducir en cada caso.

Por ejemplo, si eres autónomo y solo tienes un vehículo a tu nombre que utilizas tanto en tu actividad profesional como en la vida privada, podrás desgravar únicamente un 50% del IVA.

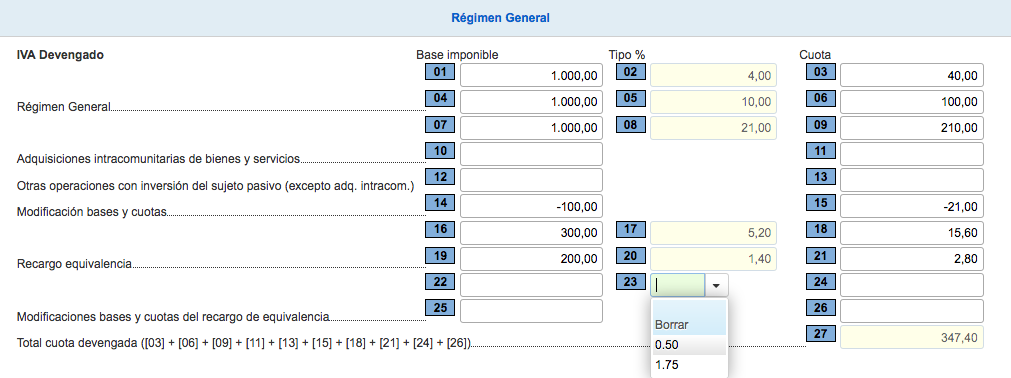

5.2.1. IVA devengado

Casillas de la [1] a la [9]: Régimen general

Verás que tienes tres filas, una para cada tipo de IVA (4%, 10% y 21%) y tres columnas correspondientes a las bases imponibles, el tipo de IVA aplicable y la cuota resultante, que es el IVA que has repercutido a tus clientes.

¿Todo lo que vendes tiene el mismo tipo de IVA?. Entonces es muy fácil.

Solo tendrás que rellenar una de las filas, sin necesidad de ir separando lo ingresado por porcentajes.

Si trabajas con productos o servicios con distintos tipos de IVA utilizarás cada una de las filas para las bases imponibles de cada porcentaje de IVA.

Como ahora el modelo 303 se completa electrónicamente, resulta muy sencillo.

El formulario viene con los campos del tipo de IVA ya rellenados y, una vez que completas la base imponible, calcula inmediatamente la cuota.

Casillas [10] y [11]: Adquisiciones intracomunitarias de bienes y servicios

Si no tienes CIF intracomunitario, sáltate este apartado.

De lo contrario, en la casilla 10 señala la base imponible de todas las facturas de gastos que hayas pagado a proveedores de la Unión Europea que cuenten también con CIF intracomunitario, también conocido como VAT number.

En la 11, la cantidad que corresponda al aplicar un 21% de IVA.

Casillas [12] y [13]: Operaciones con inversión del sujeto pasivo

Las facturas de inversión de sujeto pasivo son aquellas que no incluyen IVA, pero exigen al receptor autoliquidar la operación y repercutir el impuesto.

Las más habituales tienen que ver con la contratación de software y servicios con empresas de fuera de la UE, por ejemplo Zoom o Slack.

Si tuvieras alguna factura de gasto de este tipo, en la casilla 12 incluirías la base imponible y en la 13 la cuota del 21%.

Como también tienes derecho a deducirte ese IVA, tendrás que sumarlo a las casillas [28] y [29] más adelante.

Casillas [14] y [15]: Modificación de bases y cuotas

Si has realizado alguna modificación en el trimestre (facturas rectificativas, impagos, devoluciones, etc.), debes señalarlo aquí.

En la casilla [14] añades la base imponible y en la [15] la cuota resultante de aplicar el IVA.

¡Ah! Utiliza el signo correspondiente en cada caso.

Es decir, cuando se trata de una devolución, tendrás que poner un menos (-) delante del número.

Casillas de la [16] a la [26]: Recargo de equivalencia y modificaciones

El recargo de equivalencia es un régimen especial de IVA que deben cumplir los comerciantes autónomos dedicados a la compra-venta.

¡Pero atento! Este apartado del modelo 303 no es para ellos, sino para sus proveedores.

Si tienes algún cliente que forme parte de este régimen especial debes cumplimentar estas casillas.

En facturas con un 21% de IVA el recargo será del 5,2%; en las que tengan un 10% del 1,4% y en las que se aplique un 4% del 0,5%.

Como en los casos anteriores, en la primera columna tienes que señalar la base imponible, en la segunda el tipo o porcentaje de recargo y en la tercera la cuota, que la aplicación electrónica te calculará automáticamente cuando establezcas el porcentaje.

Si hubiera alguna modificación de bases y cuotas del recargo de equivalencia, debes indicarlo en las casillas [25] y [26].

Al igual que en los campos [14] y [15], recuerda utilizar el signo que corresponda (positivo o negativo).

Casilla [27]: Total de la cuota devengada

Es la suma de toda la columna de cuotas por IVA devengado.

La aplicación también la calcula automáticamente para que no haya confusiones, así que no tienes que preocuparte por esta casilla.

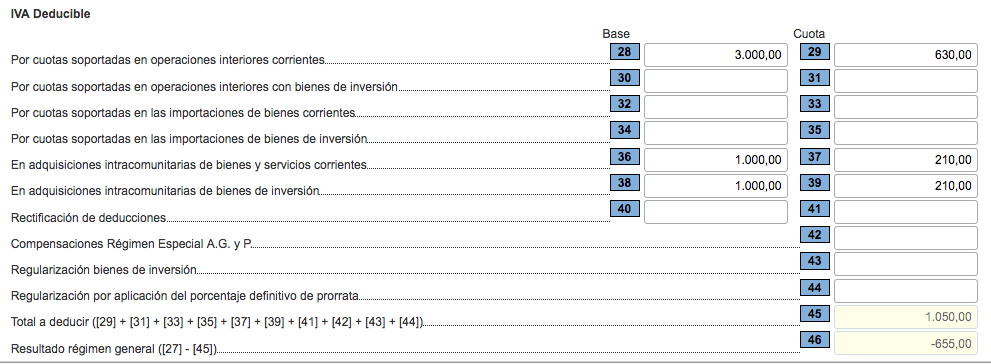

5.2.2. IVA deducible

Casillas [28] y [29]: Cuotas soportadas en operaciones interiores corrientes

En la primera columna tienes que completar la base imponible de todas las compras corrientes del negocio (siempre teniendo en cuenta qué gastos son deducibles y cuáles no).

En la segunda, la cuota de IVA resultante.

Casillas [30] y [31]: Cuotas soportadas en operaciones interiores con bienes de inversión

Ocurre lo mismo que en caso anterior, pero aquí hablaríamos de activos de larga duración, como la compra de maquinaria, por ejemplo.

Casillas de la [32] a la [35]: Cuotas soportadas en importaciones

Las compras extracomunitarias que pasen por la aduana y que consten de una factura DUA se señalarían aquí.

Para ello, deberas separar bienes corrientes (casillas [32] y [33]) y de inversión (casillas [34] y [35]).

Casillas de la [36] a la [39]: Adquisiciones intracomunitarias

Como adelantábamos en el IVA devengado, si no tienes CIF intracomunitario olvida este apartado, ya que no puedes deducirte el IVA.

En caso contrario, la casilla [36] sirve para indicar la base imponible de tus compras en la UE referentes a gastos corrientes y la [38] para los bienes de inversión.

En los campos [37] y [39] hay que completar la cuota de IVA aplicando el 21%.

Casillas [40] y [41]: Rectificación de deducciones

Este apartado se utiliza para corregir datos y hacer ajustes, al estilo de una declaración complementaria.

Por ejemplo, si se te había olvidado incluir una factura puedes hacerlo aquí con signo positivo y si habías declarado de más puedes indicarlo con signo negativo.

Casilla [42]: Compensaciones Régimen Especial A.G. y P.

Solo tienes que completarla si eres autónomo en el régimen de agricultura y pesca.

Aquí detallarías las compensaciones que hayas tenido.

Casilla [43]: Regularización de bienes de inversión

Si antes de comenzar tu actividad hiciste alguna inversión, como la compra de ordenadores o de maquinaria, aquí declararías la cuota de IVA correspondiente.

Casilla [44]: Regularización por aplicación del porcentaje de prorrata

Se rellena únicamente en el cuarto trimestre.

El objetivo de este campo es regularizar posibles desviaciones del porcentaje definitivo de prorrata.

Casilla [45]: Total a deducir

El cálculo es automático y suma todas las cuotas de IVA deducible.

No tienes que preocuparte por este campo.

Casilla [46]: Resultado del régimen general

Es la resta de las casillas [27] y [25] y también lo calcula la aplicación.

Cuando el resultado es positivo significa que tienes que pagar esa cuantía a Hacienda.

Cuando es negativo, quiere decir que has pagado más IVA del que has cobrado y lo puedes compensar.

Casillas de la [47] a la [58]: Régimen simplificado de IVA

Si en la primera sección del modelo 303 has indicado que trabajas exclusivamente en régimen general, estos apartados no se te mostrarán, así que olvídalo y continúa adelante.

El régimen simplificado de IVA se aplica a los autónomos que cotizan en estimación objetiva (módulos).

Son una minoría y el cálculo resulta más sencillo, por lo que no nos detendremos demasiado.

Se trata simplemente de señalar los módulos contemplados en la orden, que indican cuál es el IVA devengado por ventas.

A continuación, se le restará el IVA deducible por operaciones corrientes (sin incluir las inversiones) y se le añadirá un 1% extra del IVA devengado en concepto de gastos de difícil justificación.

5.2.3. Información adicional

Casillas de la [59] a la [61]: operaciones extracomunitarias e intracomunitarias

Estos campos no influyen en el cálculo del impuesto, sino que son únicamente informativos.

Y es que hay que tener en cuenta que las ventas al extranjero no tienen IVA, por lo que no constan en los apartados anteriores y se deben reflejar aquí.

Casilla [59]: Entregas intracomunitarias de bienes y servicios

Se hará constar el importe de las entregas intracomunitarias de bienes exentas, realizadas durante el período de liquidación, según lo dispuesto en el artículo 25 de la Ley del Impuesto sobre el Valor Añadido y el importe de las prestaciones de servicios intracomunitarias del periodo de liquidación.

Casilla [60]: Exportaciones y operaciones asimiladas

Se hará constar el importe total, en el período objeto de declaración, de las siguientes operaciones exentas del impuesto:

- Las exportaciones fuera del territorio de la Unión Europea, incluyendo los envíos con carácter definitivo a Canarias, Ceuta y Melilla, según lo dispuesto en el artículo 21 de la Ley del IVA.

- Las bases imponibles correspondientes a las devoluciones en régimen de viajeros efectuadas en el periodo de liquidación. Consignar con signo positivo (ver ejemplo de las casillas 14 y 15).

- Las entregas y prestaciones de servicios a que se refieren los artículos 22 y 64 de la Ley.

- Las operaciones exentas mencionadas en los artículos 23 y 24 de dicha Ley.

- Las operaciones realizadas en el régimen especial de las agencias de viajes que resulten exentas por aplicación del artículo 143 de la Ley del IVA.

Se entiende por importe de las operaciones indicadas la suma total de las contraprestaciones correspondientes, incluidos los pagos anticipados o, en su defecto, de los valores en el interior, de los bienes exportados, enviados o entregados y de los servicios prestados.

Casilla [120]: Operaciones no sujetas por reglas de localización (excepto las incluidas en la casilla 123)

Se hará constar el importe total, en el período objeto de declaración, de:

(Solo para períodos 3T y 4T y 07 a 12)

- Las ventas a distancia intracomunitarias de bienes destinados a otros Estados miembros de la Unión Europea no sujetas en virtud de lo dispuesto en el artículo 68, apartado cuatro de la Ley, excepto que estén acogidas al régimen especial previsto en la sección 3ª del Capítulo XI del Título IX de la LIVA (Régimen de la Unión) en cuyo caso se declararán en la casilla 123.

- Las ventas a distancia de bienes importados de países o territorios terceros no sujetas en el territorio de aplicación del Impuesto, excepto que estén acogidas al régimen especial previsto en la sección 4º del Capítulo XI del Título IX de la LIVA (Régimen de importación), en cuyo caso se declararán en la casilla 123.

- Las prestaciones de servicios no sujetas, excepto las prestaciones de servicios intracomunitarias, incluidas en la casilla 59, y las acogidas a los regímenes especiales previstos en la sección 2ª o 3ª del Capítulo XI del Título IX de la LIVA (Régimen exterior o régimen de la Unión), que se incluirán en la casilla 123.

- Las entregas de bienes objeto de instalación o montaje en otros Estados miembros.

- Cualquier otra entrega de bienes y prestación de servicios no sujeta por aplicación de las reglas de localización (en este último caso, siempre que no deban incluirse en la casilla 59).

Casilla [122]: Operaciones sujetas con inversión del sujeto pasivo

Se hará constar el importe total, en el período objeto de declaración, de:

(Solo para períodos 3T y 4T y 07 a 12)

- Las entregas de oro a las que sea de aplicación la regla contenida en el artículo 84, apartado Uno, número 2º, letra b) de la Ley y las entregas de oro de inversión a que se refiere el artículo 140 de la misma Ley.

- Las operaciones a que se refiere al artículo 84 Uno. 2º a), c), d), e), f) y g) de la Ley.

Casilla [123]: Operaciones no sujetas por reglas de localización acogidas a los regímenes especiales de ventanilla única

Se hará constar el importe total, en el período objeto de declaración, de:

(Solo para períodos 3T y 4T y 07 a 12)

- Las ventas a distancia intracomunitarias de bienes destinados a otros Estados miembros de la Unión Europea no sujetas en virtud de lo dispuesto en el artículo 68, apartado cuatro de la Ley, acogidas al régimen especial previsto en la sección 3ª del Capítulo XI del Título IX de la LIVA (Régimen de la Unión).

- Las ventas a distancia de bienes importados de países o territorios terceros no sujetas en el territorio de aplicación del Impuesto, acogidas al régimen especial previsto en la sección 4ª del Capítulo XI del Título IX de la LIVA (Régimen de importación).

- Las prestaciones de servicios no sujetas, acogidas a los regímenes especiales previstos en la sección 2ª o 3ª del Capítulo XI del Título IX de la LIVA (Régimen exterior o régimen de la Unión).

Casilla [124]: Operaciones sujetas y acogidas a los regímenes especiales de ventanilla única

Se hará constar el importe total, en el período objeto de declaración, de:

(Solo para períodos 3T y 4T y 07 a 12)

- Las ventas a distancia de bienes importados sujetas en el territorio de aplicación del Impuesto y acogidas al régimen especial previsto en la sección 4ª del Capítulo XI del Título IX de la LIVA.

- Cualquier otra operación sujeta y acogida a alguno de los regímenes especiales previstos en el Capítulo XI del Título IX de la LIVA, que deba formar parte del volumen de operaciones.

Casillas de la [62], [63], [74] y [75]: Criterio de caja

El IVA de caja es un régimen especial que permite a los autónomos que se hayan acogido a él retrasar el pago del impuesto hasta que hayan cobrado la facturas.

Estas casillas se emplean para informar del importe afectado por el criterio de caja, tanto en los ingresos (62 y 63) como en los gastos (74 y 75).

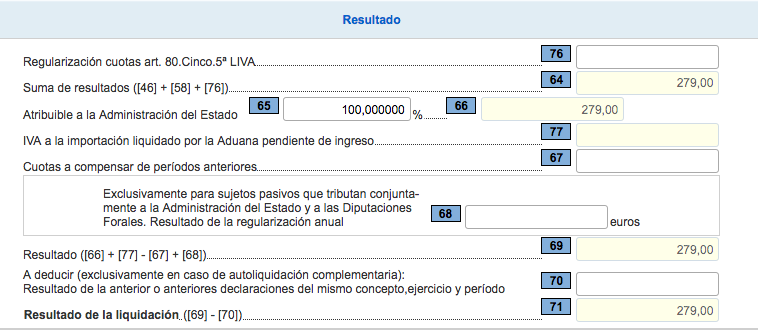

5.2.4. Resultado

La mayoría de casillas de este apartado se completarán automáticamente con los datos que hayas ido proporcionando.

Sin embargo, vamos a resumirte qué significan los principales puntos para que puedas comprobar que todo está bien y entiendas el resultado.

Casilla [64]:

Es el resultado de la declaración de IVA.

Si es positivo, tienes que pagar esta cuantía a Hacienda.

Casilla [65] y [66]:

Si tributas para la Administración del Estado y también para los territorios forales de Navarra o País Vasco, debes indicar en el campo [65] qué porcentaje del total de tus operaciones se han realizado en territorio común.

En la casilla [66] aparecerá el importe resultante.

Casilla [110] Cuotas a compensar pendientes de períodos anteriores

Se hará constar, con signo positivo, el importe de las cuotas a compensar procedentes de períodos anteriores.

Si el sujeto pasivo tributa conjuntamente a varias Administraciones, consignará en esta casilla, exclusivamente, el saldo a compensar ante la Administración del Estado”.

Casilla [78] Cuotas a compensar de períodos anteriores aplicadas en este periodo

Se hará constar, con signo positivo, el importe de las cuotas a compensar procedentes de períodos anteriores que se apliquen en el periodo objeto de la autoliquidación.

Casilla [87] Cuotas a compensar de periodos previos pendientes para periodos posteriores

Se hará constar, con signo positivo, el importe de las cuotas a compensar procedentes de períodos anteriores pendientes de aplicación al término del periodo objeto de la autoliquidación por no haber sido aplicadas en el mismo.

El importe de esta casilla debe ser igual a la diferencia entre el importe consignado en la casilla 110 y el consignado en la casilla 78.

Casilla [69] Resultado de la autoliquidación

Es un resumen del resultado.

Casilla [70]

Sólo se completa si estás haciendo una declaración complementaria.

Casilla [71] Resultado final

Ahora sí, el resultado final.

5.3. Sección 4: Sin actividad

Si no has tenido actividad económica durante todo el trimestre, marca esta casilla con una cruz.

Estás obligado igualmente a presentar el modelo 303, aunque quede en blanco. Si no lo haces te pueden poner una sanción.

5.4. Sección 5: Rectificativa

Si presentas una declaración para rectificar otra anterior deberás marcar esta casilla e indicar el número de justificante de la declaración que quieres corregir y el motivo.

5.5. Sección 6: Compensación

En el caso de que en la casilla [71] te haya dado un importe negativo, indícalo aquí para que Hacienda compense en el siguiente trimestre.

5.6. Sección 7: Ingreso

Aquí debes informar del número de cuenta en el que quieres que Hacienda haga el cobro del IVA.

5.7. Sección 8: Devolución

Cuando el resultado sale negativo y estás en el último trimestre del año, puedes solicitar a Hacienda que te devuelva el importe en tu cuenta bancaria.

5.8. Sección 9: Rectificación

Por último, este apartado sólo sería necesario en el caso de que estuvieses haciendo una declaración rectificativa y solicitando una devolución.

¿Todavía tienes dudas? ¿Te ha dado dolor de cabeza? Puedes preguntar en la gestoría online de Infoautónomos. ¡Estaremos encantados de ayudarte!